| Importante: todas las referencias a impuestos se incluyen solo con fines informativos y no deberían considerarse como asesoría fiscal. Póngase en contacto con su asesor fiscal para obtener más ayuda. |

Constant Contact debe cobrar y remitir el impuesto sobre las ventas (o impuesto sobre el consumo general en Hawái) en varios estados de Estados Unidos. Varias organizaciones que califican como religiosas, científicas, de beneficencia u organizaciones educativas según la Sección 501(c) del Internal Revenue Code (Código Tributario) pueden estar exentas del impuesto estatal y local sobre las ventas. Si su estado eximió a su entidad del impuesto sobre las ventas, envíe el certificado de exención estatal apropiado a Constant Contact para que no le cobremos este impuesto (o el impuesto sobre el consumo general [GET] en Hawái).

Si su empresa u organización está ubicada fuera de Estados Unidos, es posible que se le cobre el IVA o GST aplicable. Si tiene otra pregunta relacionada con impuestos, incluidos impuestos internacionales, lea este artículo.

Su jurisdicción fiscal local se determina en función de la dirección de facturación que usted ingresa en la sección "My Account" (Mi cuenta) de su cuenta de Constant Contact. Delaware, Montana, New Hampshire y Oregon son los cuatro estados que actualmente no aplican impuestos sobre las ventas. Si su dirección de facturación se encuentra en otro estado, puede que se le cobren estos impuestos. Si su organización está exenta de impuestos sobre las ventas, usted deberá enviar el certificado de exención de impuestos sobre las ventas correspondiente para su estado como se indica a continuación.

Constant Contact actualmente está registrada para cobrar los impuestos sobre las ventas aplicables en los siguientes 37 estados. Los impuestos sobre las ventas se cobran según normas actuales en los estados y jurisdicciones locales, las cuales están sujetas a cambios sin previo aviso. Si el producto que usted compra es gravable en su ubicación, se le cobrarán impuestos. Para que se lo registre como exento de impuestos sobre las ventas, deberá proporcionar un certificado de exención estatal de impuestos sobre las ventas apropiado. Consulte el programa a continuación para ver los certificados de exención que se suelen aceptar por estado. Si tiene preguntas sobre cómo obtener un certificado de exención, póngase en contacto con su asesor fiscal o con la oficina fiscal estatal apropiada.

| Importante: si tiene una denominación 501(c) del IRS, esta lo exime del impuesto sobre la renta, pero no del impuesto estatal sobre las ventas. Si no se encuentra exento de impuestos sobre las ventas en su estado, deberá pagar los impuestos sobre las ventas aplicables. Si necesita información sobre cómo solicitar una exención al impuesto sobre las ventas, consulte con su asesor fiscal o con el departamento estatal de rentas. |

| Estado | Impuesto estatal | Impuesto local | Certificado de simplificación de impuestos sobre las ventas (SST) aceptado | Certificados de exención de impuestos sobre las ventas aceptables (autoridad emisora) | Formularios aceptables |

| Arizona | Sí | Sí | No | Formulario 5000 de Arizona Certificado de exención de impuestos de privilegio de transacción Formulario 5000A de Arizona Certificado de reventa de Arizona | |

| Colorado | Sí | Sí | No | Certificado de exención (Departamento de Rentas de Colorado) | |

| Connecticut | Sí | No | No | CERT-119 Adquisición de propiedad personal tangible y servicios por parte de organizaciones exentas que califican | |

| Distrito de Columbia | Sí | No | No | Certificado de exención (oficina de impuestos y rentas de DC) | |

| Florida | Sí | No | No | Certificado de exención para consumidores (Departamento de Rentas de FL) | |

| Georgia | Sí | No | Sí | Formulario ST-5 Adquisición de propiedad personal tangible y servicios por parte de organizaciones exentas que califican | |

| Hawái | Sí | No | No | Certificado de exención (Departamento de Impuestos de Hawái) Certificado de reventa (Departamento de Impuestos de Hawái) | Certificado de exención o reventa emitido por el Departamento de Impuestos de Hawái |

| Idaho | Sí | No | No | Formulario ST-101 Certificado de reventa o exención de impuestos sobre las ventas | |

| Illinois | Sí | No | No |

Certificado de exención de impuestos sobre las ventas (Departamento de Rentas de Illinois) El número de exención debe estar presente en el certificado | |

| Iowa | Sí | No | Sí | 31-014 Certificado de exención de impuestos sobre las ventas/uso/consumo general de Iowa | |

| Kansas | Sí | No | Sí |

Certificado de exención de impuestos sobre las ventas y el uso (Departamento de Rentas de Kansas) El número de exención debe estar presente en el certificado | |

| Kentucky | Sí | No | Sí | Formulario 51A126 Certificado de compras exentas | |

| Luisiana | Sí | No | No | Por lo general, no se exime a las organizaciones sin fines de lucro | |

| Maine | Sí | No | No | Certificado de exención (Servicios de Rentas de Maine) | |

| Massachusetts | Sí | No | No |

Certificados ST-2 y ST-5 de comprador exento de impuestos sobre las ventas Se deben presentar ambos certificados ST-2 y ST-5 | |

| Michigan | Sí | No | Sí | 3372 Certificado de exención de impuestos sobre las ventas y el uso de Michigan | |

| Minnesota | Sí | No | Sí | Certificado de exención (Departamento de Rentas de Minnesota) | |

| Misisipi | Sí | No | No | Formulario 72-15-09 Declaración jurada para exención de pago de servicios públicos de una iglesia Formulario 72-621-13 Declaración jurada de escuela u organización afiliada No existen formularios generales | |

| Nebraska | Sí | No | Sí | Formulario 13 Certificado de ventas exentas o reventa de Nebraska para la exención de impuestos sobre las ventas | |

| New Jersey | Sí | No | Sí | Certificado de exención (División de Impuestos de New Jersey) |

ST-4 Certificado de uso exento Se debe incluir el número de registro en el formulario |

| Nuevo México | Sí | No | No | Certificado de transacción no gravable (Departamento de Impuestos y Rentas de Nuevo México) | |

| Nueva York | Sí | No | No | ST-119.1 Solicitud de un certificado de organización exenta de impuestos estatales y locales sobre las ventas y el uso | |

| Carolina del Norte | Sí | No | Sí | E-595E Certificado de exención de acuerdo de simplificación de impuestos sobre las ventas y el uso | |

| Ohio | Sí | No | Sí | STEC B Certificado de exención general de impuestos sobre las ventas y el uso STEC U Certificado de exención unitaria de impuestos sobre las ventas y el uso | |

| Pensilvania | Sí | No | No | Certificado de exención (Departamento de Rentas de Pensilvania) |

REV-1715 Declaración de exención de impuestos sobre las ventas de una organización exenta Se debe incluir el número de exención en el formulario |

| Rhode Island | Sí | No | Sí | Certificado de exención (Departamento de Rentas de Rhode Island) | |

| Carolina del Sur | Sí | No | No | Certificado de exención (Departamento de Rentas de Carolina del Sur) | |

| Dakota del Sur | Sí | No | Sí | Formulario 2040 Certificado de exención de simplificación de impuestos sobre las ventas y el uso | |

| Tennessee | Sí | No | Sí | Certificado de exención (Departamento de Rentas de Tennessee) | |

| Texas | Sí | No | No | Certificado de exención (Oficina del Controlador de la Moneda de Texas) | |

| Utah | Sí | No | Sí |

Formulario TC-721 Certificado de exención (impuestos sobre las ventas, el uso, el turismo y el alquiler de vehículos motorizados) Se debe incluir el número de licencia fiscal en el formulario | |

| Vermont | Sí | No | Sí | Formulario S-3 Compras para reventa por una organización exenta y con permiso de pago del distrito | |

| Virginia | Sí | No | No | Formulario ST-12 Certificado de exención de impuestos sobre las ventas y el uso (organizaciones gubernamentales) Formulario ST-13A Certificado de exención de impuestos sobre las ventas y el uso (iglesias) | |

| Washington | Sí | No | Sí | ||

| Virginia Occidental | Sí | No | Sí | ||

| Wisconsin | Sí | No | Sí | Formulario S-211 Certificado de exención de impuestos sobre las ventas y el uso de Wisconsin Formulario S-211E Certificado electrónico de exención de impuestos sobre las ventas y el uso de Wisconsin | |

| Wyoming | Sí | No | Sí | ||

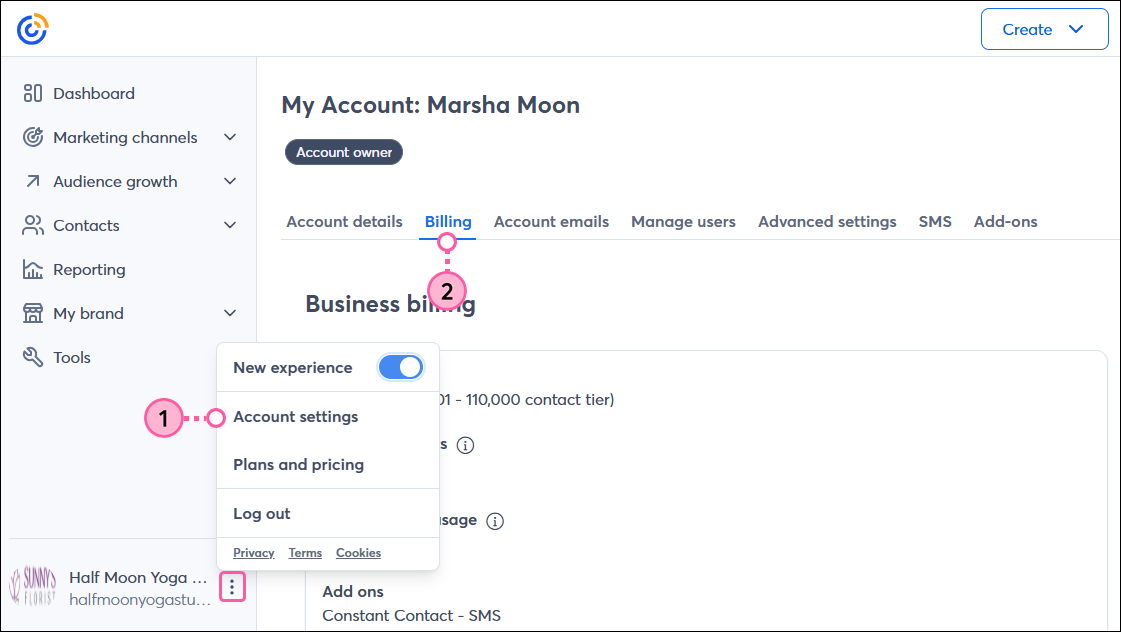

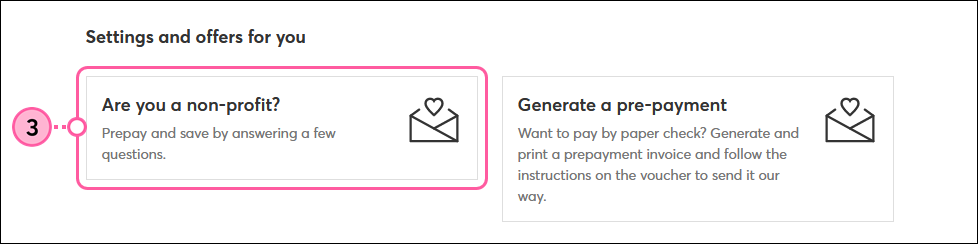

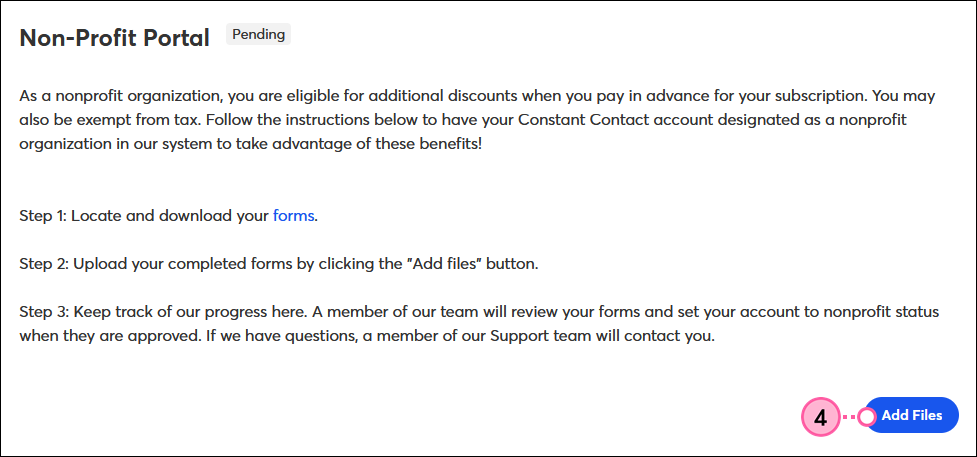

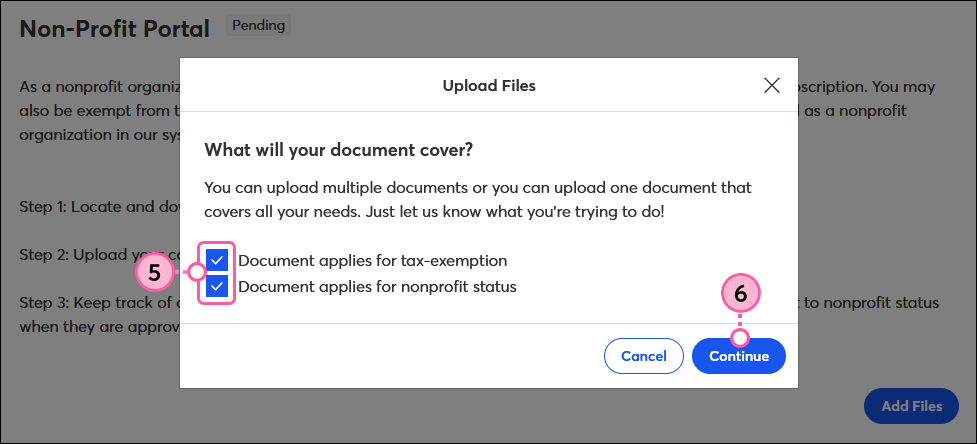

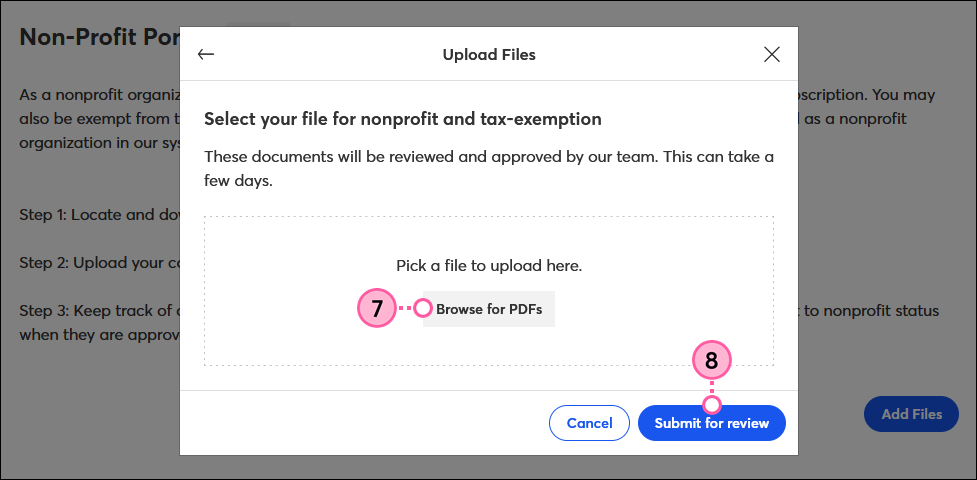

Para enviar los documentos requeridos para la exención de impuestos sobre las ventas, a través de su cuenta de Constant Contact, haga lo siguiente:

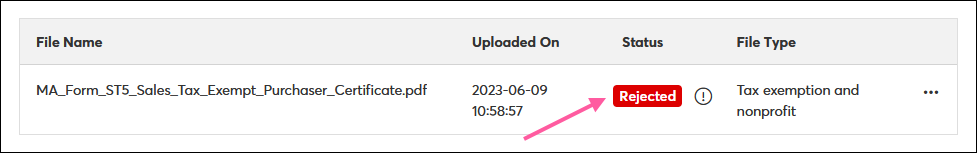

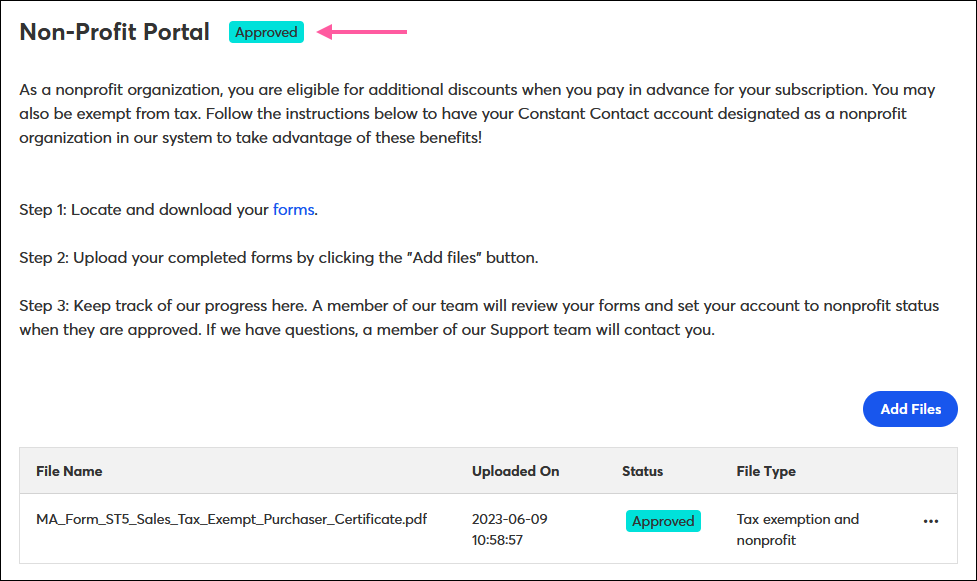

Una vez cargada, su documentación tarda de 24 a 48 horas en procesarse. Puede volver a esta página para verificar el estado de la aprobación.

Si el pedido se rechaza, recibirá un correo electrónico explicando el motivo y detallando si faltara alguna información en los formularios.

Si el pedido se aprueba, se le aplicará el descuento y la exención impositiva o el estatus de organización sin fines de lucro de forma automática en su cuenta.

Al enviar por fax o por correo electrónico su documentación:

Si se encuentra en un estado que recauda impuestos sobre las ventas y:

Si tiene preguntas sobre el estado de sus trámites para obtener la exención de impuestos, póngase en contacto con el equipo de Facturación.

Todos los enlaces que proporcionamos desde sitios que no son de Constant Contact o información sobre productos o servicios que no son de Constant Contact se proporcionan a modo de cortesía y no deben interpretarse como un respaldo de Constant Contact.

Copyright © 2021 · Todos los derechos reservados · Constant Contact · Privacy Policy